Einige der Aufwendungen rund um Schwangerschaft und Geburt kannst du von der Steuer absetzen. Welche davon deine Steuerlast mindern können und worauf es genau ankommt, erfährst du jetzt.

Das Wichtigste in Kürze

- Deine Ausgaben müssen medizinisch notwendig sein.

- Du brauchst Rechnungen als Nachweis.

- Erst, wenn du einen gewissen Betrag überschreitest, wirken sich einige Aufwendungen steuermindernd aus (Zumutbare Belastung).

- Ausgaben für Umstandskleidung und Erstausstattung fürs Baby darfst du nicht abziehen.

- Rechtsstand im Artikel: April 2024.

Worauf es ankommt

1. Die Ausgaben müssen medizinisch notwendig sein.

Für die Steuererklärung relevant sind Ausgaben rund um Schwangerschaft und Geburt, die medizinisch notwendig sind.

Untersuchungen, Behandlungen oder Medikamente sollten also von einem Arzt empfohlen bzw. verschrieben werden. Beispiel Nahrungsergänzungsmittel bei morgendlicher Übelkeit (grünes Rezept), eine zusätzliche Ultraschalluntersuchung (Attest) oder Physiotherapie (Verordnung).

Tipp: Viele gesetzliche Krankenkassen erstatten zusätzliche Untersuchungen oder Behandlungen während der Schwangerschaft oder nach der Geburt. Welche genau, ist sehr verschieden. Es lohnt sich, die Rechnungen erst mal dort einzureichen. Die Steuererklärung bleibt dann als letzter Schritt, wenn die Kasse dir gar nichts oder nur Teile erstattet.

2. Du brauchst Belege!

Nur wenn die medizinische Notwendigkeit gegeben ist, kannst du deine Zahlung auch „bei der Steuer“ eintragen. Zusätzlich brauchst du die Rechnung über die Behandlung oder den Bon z.B. aus der Apotheke.

Leider kannst du die Ausgaben nicht 100 Prozent von deiner Steuerbelastung abziehen. Dafür muss es sich steuerlich um eine sogenannte außergewöhnliche Belastung handeln muss.

Außergewöhnliche Belastung:

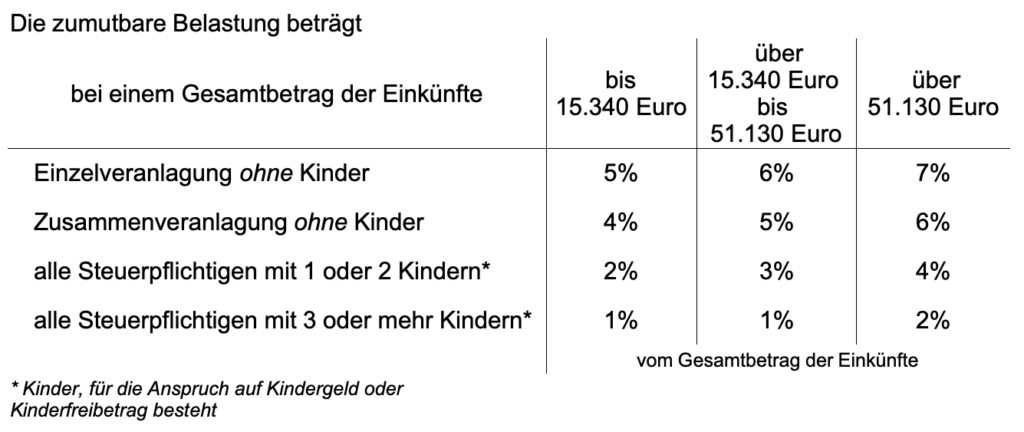

Jedem Steuerpflichtigen wird zugemutet, einen bestimmten Betrag für z.B. Kurse oder Medikamente selbst zu tragen. Abhängig ist dieser Betrag vom Einkommen und der Zahl deiner Kinder. Erst wenn du diesen Betrag, der sich dann ergibt (siehe Tabelle und Beispiel unten) überschreitest, bist du „außergewöhnlich belastet“. Dieser übersteigende Teil wirkt sich dann steuermindernd für dich aus. Ein Beispiel dazu findest du weiter unten im Artikel. Wichtig: Bekommst du Rechnungen anteilig oder sogar komplett von deiner Kranken- oder einer Zusatzversicherung erstattet, musst du die Erstattung ebenfalls in deiner Steuererklärung angeben.

Das kannst du absetzen

Wir haben dir eine Aufzählung von möglichen Ausgaben während der Schwangerschaft oder nach der Geburt zusammengestellt. Wir nennen hier die häufigsten, die Liste ist nicht vollständig!

- Kursgebühren für den Geburtsvorbereitungskurs

- Kursgebühren Rückbildungskurs

- Medikamente, die deine Krankenkasse nicht übernimmt (grünes Rezept), du eine Zuzahlung leistest oder die Rezeptgebühr trägst

- Kosten für die Hebamme, sofern nicht von der Krankenkasse übernommen

- Fahrtkosten zu den Kursen oder Untersuchungen

Achtung: Du kannst nur solche Krankheitskosten absetzen, die weder Krankenversicherung (gesetzlich oder privat) noch Zusatzversicherung übernehmen würden. Prüfe also unbedingt, welche Leistungen sie abdecken.

Fahrtkosten zu Untersuchungen, Kursen oder in die Klinik

Fährst du zum Arzt für eine Vorsorgeuntersuchung, zum Geburtsvorbereitungskurs oder zur Schwangerschaftsgymnastik? Du kannst deine Fahrtkosten mit dem Auto je Kilometer mit 0,30 Euro (Hin- und Rückfahrt) zusätzlich angeben. Bist du mit öffentlichen Verkehrsmitteln wie Bus oder Bahn unterwegs, darfst du deine Fahrkarte abziehen. Auch ein Taxi ist möglich.

Kinderwunschbehandlung/Künstliche Befruchtung

Welche Methode angewendet wird, ist für die steuerliche Anerkennung nicht entscheidend.

Intrauterine Insemination (IUI), In-Vitro-Fertilisation (IVF) oder intrazytoplasmatische Spermieninjektion (ICSI) sind Heilbehandlungen und zählen daher steuerlich zu den Krankheitskosten.

Die Krankenkassen in Deutschland zahlen meist bis zu 50 Prozent der entstehenden Behandlungskosten einer künstlichen Befruchtung. Sie unterstützen maximal drei Versuche – grundsätzlich nur bei verheirateten Paaren. Außerdem gibt es strenge Altersvorgaben: Frauen dürfen nur zwischen 25 und 40 bzw. Männer zwischen 25 und 50 Jahre alt sein.

Alles, was die Krankenkasse nicht übernimmt, kannst du als außergewöhnliche Belastung eintragen.

Tipp: VOR (!) Beginn der Behandlung prüfen, ob du einen staatlichen Zuschuss (bis zu 25 Prozent auf den Eigenanteil) bekommen kannst. Einige Bundesländer übernehmen einen Teil der Aufwendungen der künstlichen Befruchtung. Die Voraussetzungen sind ähnlich, wie bei den gesetzlichen Krankenkassen. Förder-Check

Haushaltsnahe Dienstleistungen

Wenn du z.B. eine Haushaltshilfe oder Reinigungskraft in Anspruch nimmst, kannst du diese Aufwendungen als sogenannte haushaltsnahen Dienstleistungen (gem. §35a Einkommensteuergesetz) berücksichtigen. Hierbei geht es um Tätigkeiten, die gewöhnlich ein Mitglied des Haushaltes erledigt. Entscheidend dabei ist, dass du deine „Perle“ nicht bar bezahlst.

Tipp: Manchmal übernehmen auch die Krankenkassen die Kosten für eine Haushaltshilfe während oder nach der Schwangerschaft (z.B. bei Komplikationen). Nämlich dann, wenn es keine andere Person gibt bei dir, die den Haushalt führen kann.

Arbeitszimmer in der Elternzeit

Hast du vor der Geburt immer ein Arbeitszimmer in der Steuererklärung angegeben, kann das in der Elternzeit ebenfalls abziehbar sein – sogenannte vorweggenommene Werbungskosten. Voraussetzung ist, dass du auch nach der Elternzeit deinen Beruf wieder ausübst.

Wichtig: Dieses Zimmer darf in der Zwischenzeit kein Kinderzimmer sein. Ist das der Fall, am besten mit Fotos dokumentieren, wie es vorher war, und Datum des Wechsels vermerken für das Finanzamt. Dann kannst du es zeitanteilig berücksichtigen lassen.

Beispiel für eine „Außergewöhnliche Belastung“

Ein Ehepaar hat zwei Kinder. Ihr Gesamtbetrag der Einkünfte liegt bei 51.920 Euro. Der Familie sind Krankheitskosten in Höhe von 4.725 Euro entstanden. Das Finanzamt berechnet nun (in mehreren Schritten) die zumutbare Belastung anhand der nachfolgenden Tabelle (§ 33 Absatz 3 Einkommensteuergesetz). Sie beträgt 1.412,10 Euro. Also nur 3.312,90 Euro wirken sich in der Einkommensteuererklärung tatsächlich aus.

Und so berechnet das Finanzamt die zumutbare Belastung:

Die Tabelle (siehe unten) ist in drei Einkommensstufen unterteilt. Der Gesamtbetrag der Einkünfte (kurz: GdE) der Familie wird in unserem Beispiel in drei Teile zerlegt, weil er über 51.130 Euro liegt.

Die Berechnung startet in der ersten Betragsspalte mit den 15.340 Euro. Bei zwei Kindern gibt es 2 Prozent, also rechnet man 15.340 Euro x 2% = 306,80 Euro.

Weiter geht es mit der zweiten Spalte, 51.130 Euro – 15.340 Euro = 35.790 Euro. Hier muss die Differenz genommen werden, da der Betrag für die 15.340 Euro bereits mit 2% multipliziert wurde. Auf die Differenz werden nun 3% angewendet, also 35.790 Euro x 3% = 1.073,70 Euro.

Der letzte Schritt ist die Belastung für den Teil der Einkünfte, welcher die 51.130 Euro überschreitet. Also 51.920 Euro (GdE) – 51.130 Euro = 790 Euro. 4% davon sind 31,60 Euro (790 Euro x 4%).

Alle drei Stufen zusammengerechnet ergeben dann 1.412,10 Euro (306,80 Euro + 1.073,70 Euro + 31,60 Euro).

Wichtig: Immer die vollen Krankheitskosten eintragen im Mantelbogen der Steuererklärung (hier: 4.725 Euro). Die Erstattung trägst du zusätzlich in die dafür vorgesehenen Felder ein.

Fazit

Damit du etwas „absetzen“ kannst, musst du natürlich Ausgaben haben und auch eine Steuererklärung einreichen. Bewahre die Belege über deine Ausgaben rund um die Schwangerschaft gut auf. Ob sich die Kosten tatsächlich günstig auf deine Steuerlast auswirken, hängt bei der außergewöhnlichen Belastung von der Höhe deines Einkommens, der Anzahl der Kinder und der entstandenen Aufwendungen ab.

Quellen

- Gesetze im Internet: Einkommensteuergesetz (EStG) § 33 Außergewöhnliche Belastungen

https://www.gesetze-im-internet.de/estg/__33.html (abgerufen 18.01.2024) - haufe.de: Häusliches Arbeitszimmer während der Elternzeit

https://www.haufe.de/steuern/steuerwissen-tipps/bdst-haeusliches-arbeitszimmer-waehrend-der-elternzeit_170_187910.html (abgerufen 18.01.2024) - Aufwendungen für künstliche Befruchtung als außergewöhnlicher Belastung https://www.haufe.de/steuern/haufe-steuer-office-excellence/aufwendungen-fuer-kuenstliche-befruchtung-als-aussergewoehnl-1-in-vitro-fertilisation-ivf_idesk_PI25844_HI15596356.html (abgerufen 18.01.2024)

- haufe.de: Hartz/Meeßen/Wolf, ABC-Führer Lohnsteuer, Hebamme

https://www.haufe.de/steuern/hartz-abc-fuehrer-lohnsteuer-schaeffer-poeschel/hartzmeessenwolf-abc-fuehrer-lohnsteuer-hebamme_idesk_PI30791_HI7474740.html (abgerufen 18.01.2024)